Você é corretor de imóveis e está querendo abrir seu CNPJ para trabalhar na área? Você está no lugar certo!

Muito prazer, somos a equipe da PJPLUS e estamos aqui para te ajudar, nesse artigo, com os primeiros passos dessa jornada!

Mas antes de tudo: você tem o CRECI? O corretor é uma profissão regulamentada com a Lei Federal nº 6.5030/78, é preciso estar credenciado ao CRECI (Conselho Regional de Corretores de Imóveis) para praticar nessa área. Se ainda não tem, para por aqui e volta assim que conseguir, combinado?

Para saber sobre os valores do CRECI, clique aqui

Agora vamos começar: Você sabe das vantagens de ser um PJ?

Se você nunca precisou de um CNPJ para prestar serviços, deve estar se perguntando quais as vantagens desse modelo. É comum muitas pessoas ainda se assustarem quando escutam o tal “Prestador de Serviços PJ” por estarem acostumados com o método de contratação CLT mas não se preocupe, estamos aqui para desmistificar a visão e te apresentar sobre essa modalidade muito utilizada nos momentos atuais.

- Flexibilidade de horário de trabalho: Trabalhando como pessoa jurídica, o empresário tem mais flexibilidade de horários com a empresa e por isso, é orientando por metas e resultados prometidos no contrato de prestação de serviços.

- Remuneração: Muitas vezes, a remuneração oferecida é superior a um oferecido para um trabalhador CLT e mesmo que o PJ ainda pague impostos ao emitir suas Notas Fiscais, em modo geral, o retorno financeiro é maior.

- Controle do seu dinheiro: Quando você é CLT, parte do seu pagamento fica retido na empresa para pagar INSS, FGTS, 13º e Férias, já quando você é prestador de serviços, você recebe 100% do combinado com a empresa e pode fazer uma gestão mais inteligente do seu dinheiro.

- Como PJ, você pode poupar, investir e aplicar o seu dinheiro da forma que desejar e de um jeito que te traga segurança financeira.

Tributos

Entrando na parte mais técnica da modalidade, os Corretores de imóveis podem pagar impostos de duas formas dentro do Regime do Simples Nacional: pelo Anexo III e/ou pelo Anexo V.

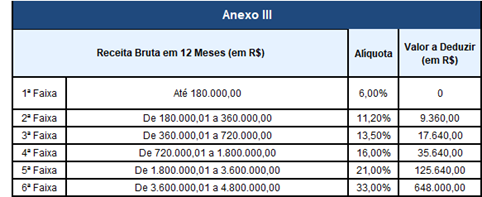

Se pagar pelo Anexo III, as alíquotas são:

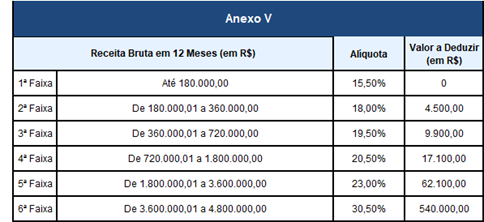

Agora se o pagamento for realizado pelo Anexo V, as alíquotas são:

Agora você deve estar se perguntando: Como vou saber qual será meu imposto?

O cálculo do imposto é feito de acordo com o seu FATURAMENTO do mês, ou seja, não existe calculo fixo de imposto se você não ganha valores mensais iguais. Basicamente o cálculo é feito através de uma média do faturamento anual, aplicando a alíquota da faixa e tirando o valor a deduzir.

Além disso, para esse calculo, é utilizado um outro conceito chamado: fator “r”.

O fator “r” é o resultado da divisão dos gastos com folha de pagamento que sua empresa teve nos últimos 12 meses pelo valor bruto de faturamento do mesmo período.

“ O faturamento mensal da minha empresa não é a mesma coisa que a minha folha de pagamento?”

A Resposta é: Não. Em termos contábeis, eles significam 2 coisas diferentes:

– Faturamento mensal é o valor que a sua empresa emitirá de nota no mês;

– Folha de pagamento é o valor que estipulamos para o seu ‘prolabore’ (desse valor que calculamos INSS, IR e por isso tem um valor que vai de R$ 1100 a R$ 6433,57, do salário mínimo ao teto, respectivamente)

Exemplo: Se você optar por um pró-labore pelo mínimo R$ 1100,00, e vai emitir uma Nota Fiscal para receber o valor de R$ 10 mil, o fator “r” será igual a 11%, (1100/10.000*100). Nesse cálculo, você ficaria no Anexo V porque você só migraria para o Anexo III se o fator R for maior ou igual a 28%

A solução desse caso seria um pró-labore de, pelo menos, R$ 2800. Dessa forma o cálculo seria 2800/10000*100, resultando em 28%.

NÃO SE PREOCUPE!!!!!

Sabemos que são muitos detalhes e para facilitar a sua vida, criamos um simulador muito simples para te ajudar nesse cálculo. Basta inserir as suas informações e o cálculo sairá automaticamente.

Se tiver dúvidas, só falar com a gente que te explicaremos todos os calculos, combinado?

QUAIS ATIVIDADES POSSO ESCOLHER PARA MEU CNPJ?

|

6821-8/01 – Corretagem na compra e venda e avaliação de imóveis A tributação será determinada pelo Anexo V ou Anexo III, podendo usar Fator “r”. |

|

6821-8/02 – Corretagem no aluguel de imóveis A tributação será determinada pelo Anexo III, sem Fator “r”. |

|

6822-6/00 – Gestão e administração da propriedade imobiliária A tributação será determinada pelo Anexo V ou Anexo III, podendo usar Fator “r”. |

Acredito que agora você conseguiu ter uma visão inicial um pouco mais clara, certo? Vale ressaltar a importância de procurar um contador especializado em PJ para identificar, além de tudo isso que falamos, qual o melhor tipo de empresa e o melhor regime de impostos para o SEU caso, trazendo segurança e assessorando para que a sua escolha seja feita da melhor forma possível.

Nós da PJPLUS somos especialistas nessa área e será um prazer em te ajudar.

Nossos canais de atendimento são:

📱 WhatsApp: (11) 3198-9814 – Procurar por Tamara

📧 E-mail: contato@pjplus.com.br ou tamara@pjplus.com.br – Procurar por Tamara

💻 www.pjplus.com.br

Te aguardaremos e boa sorte nessa nova jornada